Mục lục

Bài số#7 trong Series “Tài chính cá nhân“

Tỷ suất sinh lợi càng cao, giá trị tương lai càng lớn

R (rate), tiếng Việt dịch là tỷ suất sinh lợi trong đầu tư. Đây là tỷ số cực kỳ quan trọng trong đầu tư. Tỷ suất sinh lợi càng lớn thì tiền chúng ta nhận được sau đầu tư sẽ càng cao.

Số tiền đầu tư hiện tại gọi là giá trị hiện tại. (PV: Present Value)

Số tiền chúng ta nhận được tại một thời điểm nào đó trong tương lai gọi là giá trị tương lai (FV: Future Value).

Chúng ta có công thức tính như sau:

FV = PV * (1+r)^n

Giá trị tương lai = Giá trị hiện tại * (1+ tỷ suất sinh lợi)^số kỳ

Dưới đây là minh họa cho kết quả Giá trị tương lai của 1 đồng,

Kết quả đầu tư của 1 đồng, theo tỷ suất lợi nhuận và thời gian khác nhau

Xét thời gian đầu tư 20 năm.

- Lãi suất 0%: 1 đồng vẫn là 1 đồng,

- Lãi suất 5%: 1 đồng trở thành 2.65 đồng

- Lãi suất 10%: 1 đồng trở thành là 6.73

- Lãi suất 15%: 1 đồng trở thành là 8.14

- Lãi suất 20%: 1 đồng trở thành 38.34

- Lãi suất 25%: 1 đồng trở thành 25% là 86.74

- Lãi suất 30%: 1 đồng trở thành 190.05

Nếu mỗi tháng, chúng ta tiết kiệm 1 triệu, cuối năm có 12 triệu và đầu tư với tỷ suất lợi nhuận 12%, sau 20 năm chúng ta sẽ có: 1,413,7200,000 (Một tỷ bốn trăm triệu). Sau 30 năm chúng ta sẽ có: 6,011,000,000 (Sáu tỷ).

Các bạn theo dõi kỹ loạt bài Tài chính cá nhân, tôi sẽ hướng dẫn chi tiết các bạn đạt tỷ suất sinh lợi 10%-15% / năm.

Tỷ suất sinh lợi phải đi kèm với kỳ hạn & công thức tích tỷ suất sinh lợi

Anh A mua 1 cái nhà 5 tỷ, bán được 7 tỷ. Anh A nói tôi đạt được tỷ suất sinh lợi = (7-5)/5 = 40%. Kết luận như vậy là chưa đủ, chưa chính xác. Khi nói đến tỷ suất lợi nhuận chúng ta phải nói kèm với kỳ hạn. Tỷ suất sinh lợi 40% này trong thời gian bao nhiêu?

Nếu anh A mua mua cái nhà 5 tỷ, bán lại 7 tỷ trong thời gian 1 năm. Tỷ suất lợi nhuận là 40%/năm.

Nhưng nếu anh A mua cái 5 tỷ, bán lại 7 tỷ trong thời gian 4 năm, thì ta nói tỷ suất sinh lời là 40% trong 4 năm đầu tư.

Để tính tỷ suất sinh lời năm, chúng ta không thể lấy 40% chia cho 4 được. Tính như vậy là sai.

Chúng ta phải dùng công thức tài chính sau:

- r = (FV/PV)^(1/n) – 1

- Tỷ suất lợi nhuận = (Giá trị tương lai/Giá trị hiện tại)^(1/số kỳ) – 1

Trong trường hợp trên tỷ suất lợi nhuận bằng = (7/5)^(1/4)-1= 8.78%/năm.

Công thức trên khá là phức tạp đối với các bạn không chuyên tài chính. Và nó còn phức tạp hơn nữa, vì trong hầu hết các trường hợp đầu tư, sẽ có nhiều dòng tiền vào và ra, chứ không chỉ 1 dòng tiền vào ban đầu, và 1 dòng tiền ra như ví dụ bên trên. Khi đó chúng ta phải dùng đến công thức IRR khá là phức tạp về mặt toán học.

Tuy vậy, rất may mắn cho chúng ta, Excel đã đơn giản hóa việc tính toán công thức IRR này.

Trong cái ví dụ dưới đây, tôi sẽ hướng dẫn các bạn bạn tính Tỷ suất sinh lợi của tất cả các dòng tiền trong các tình huống đầu tư bằng công thức IRR trên Excel một cách hết sức đơn giản.

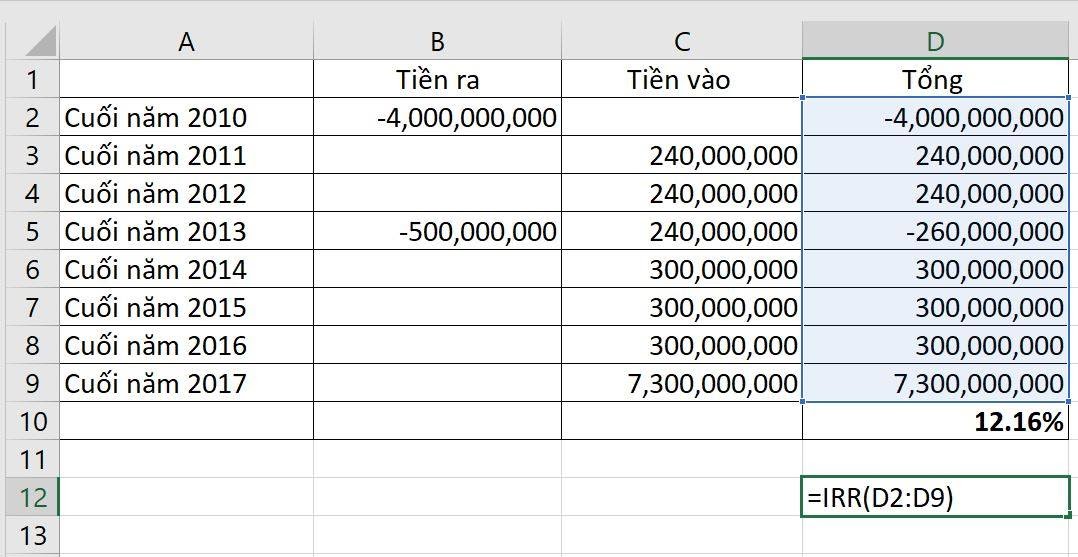

Ví Dụ 1: Đầu tư mua, cho thuê nhà

Cuối năm 2010, anh B mua nhà nhà 4 tỷ. B cho thuê mỗi năm được 240 triệu. Cho thuê đến hết năm thứ 2013, anh B đầu tư nâng cấp nội thất 500 triệu. sau đó cho thuê mỗi năm được 300 triệu. Đến cuối năm thứ 2017, B không cho thuê nữa, và bán nhà được 7 tỷ.

Vậy tỷ suất sinh lợi năm của phi vụ đầu tư này là bao nhiêu? Chúng ta lên Excel lập bảng như sau:

- Cột A là cột thể hiện các năm. Trong tài chính, người ta đưa tiền vào cuối thời kỳ.

- Cột B là dòng tiền chi ra. Cột C là dòng tiến ta thu vào.

- Cột D là dòng tiền tổng = Tiền vào – tiền ra.

Chúng ta sẽ có kết quả như sau:

- Cuối năm 2020 (ô D2) = -4,000,000,000

- Cuối năm 2011 (ô D3) = 240,000,000

- Cuối năm 2012 (ô D4) = 240,000,000

- Cuối năm 2013 (ô D5)= -260,000,000

- Cuối năm 2014 (ô D5) = 300,000,000

- Cuối năm 2015 (ô D6) = 300,000,000

- Cuối năm 2016 (ô D7) = 300,000,000

- Cuối năm 2017 (ô D8) = 7,300,000

Chúng ta dùng công thức Excel IRR sẽ tính ra tỷ suất sinh lợi của dòng tiền này theo năm.

Cách thực hiện như sau, vào ô Excel, đánh dấu =IRR(D2:D9) và Enter sẽ ra kết quả là 0.1216

Đổi số thập phân qua số %, sẽ là 12.16%

Chúng ta kết luận Tỷ suất lợi nhuận của phi vụ đầu tư trên là 12.16%/năm

Ví Dụ 2: Đầu tư cho vay trả góp tiền 20

Giả tử chị C là người cho vay trả góp. Chị C cho anh X vay 100 triệu, mỗi tháng anh X trả 10 triệu. Chị C nói tổng cộng anh X trả 120 triệu cho số vay 100 triệu. Tiền lãi là 20 triệu trên 100 tiền gốc. Đây là tiền 20. (Ý nói lãi suất 20%/năm).

Ghi chú: đối với anh X là người đi vay thì r gọi là lãi suất vay. Còn đối với chị C là người cho vay, thì r gọi là tỷ suất sinh lợi.

Vậy trường hợp này lãi suất/tỷ suất sinh lợi là bao nhiêu?

Nếu anh X được giữ 100 triệu đó và sau 12 tháng trả lại tiền gốc và 20 triệu thì đó là lãi suất 20%/năm.

Nhưng anh X phải trả trước một phần gốc và lãi nên chắc chắn lãi suất phải lớn hơn 20%.

Chúng ta dùng công thức Excel để tính như sau:

Tỷ suất sinh lợi = 2.92%/tháng.

Chúng ta chuyển đổi từ tỷ suất sinh lợi tháng qua tỷ suất sinh lợi năm bằng công thức sau:

Tỷ suất sinh lợi năm = (1+ tỷ suất sinh lợi tháng)^12-1

= (1+2.92%)^12-1 = 41.30%/năm.

Rõ ràng lãi suất của dòng tiền này không phải là 20% mà là 41.30%/năm.

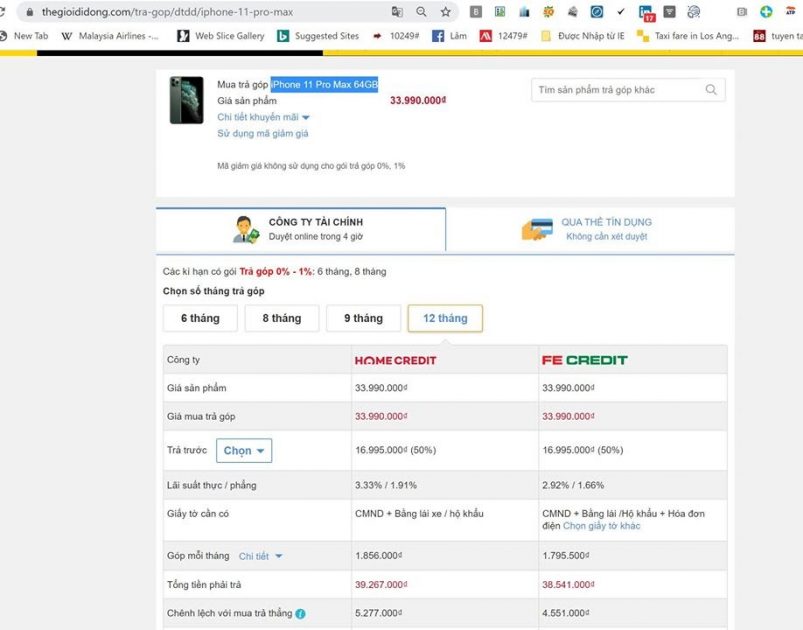

Ví Dụ 3: Tỷ suất sinh lợi của doanh nghiệp cho khách hàng vay mua điện thoại iphone 11 pro max 64gb

Đây là chương trình cho vay trả góp tôi chụp trên website Thế Giới Di Động (ngày 6/2/2020)

Điện thoại iphone 11 PRO MAX 64GB, giá 33,990,000 VNĐ.

Khách hàng trả trước 50% là 16,995,000 VNĐ.

Số còn lại khách hàng vay của công ty vay tiêu dùng Home Credit hay FE Credit, và trả góp mỗi tháng, trong 12 tháng.

Với Home Credit, khách hàng trả 1,856,000 VNĐ/tháng. Với FE Credit khách hàng trả 1,795,000 VNĐ/tháng.

Chúng ta tính tỷ suất sinh lợi của Home Credit và FE Credit theo công thức IRR như sau

- Tỷ suất sinh lời tháng của HOME CREDIT = 4.43%/tháng,

- Tỷ suất sinh lời năm của HOME CREDIT = (1+4.43%)^12-1 = 68.17%/năm

- Tỷ suất sinh lời tháng của FE CREDIT = 3.85%/tháng,

- Tỷ suất sinh lời năm của FE CREDIT = (1+3.85%)^12-1 = 57.42%/năm.

Tỷ suất sinh lời này là rất cao so với các lãnh vực đầu tư khác. Dĩ nhiên, rủi ro của ngành cho vay tiêu dùng này cũng khá cao. Các công ty tài chính này phải có biện pháp để thu hồi thu hồi nợ. Thu hồi nợ được thì họ thắng lớn.

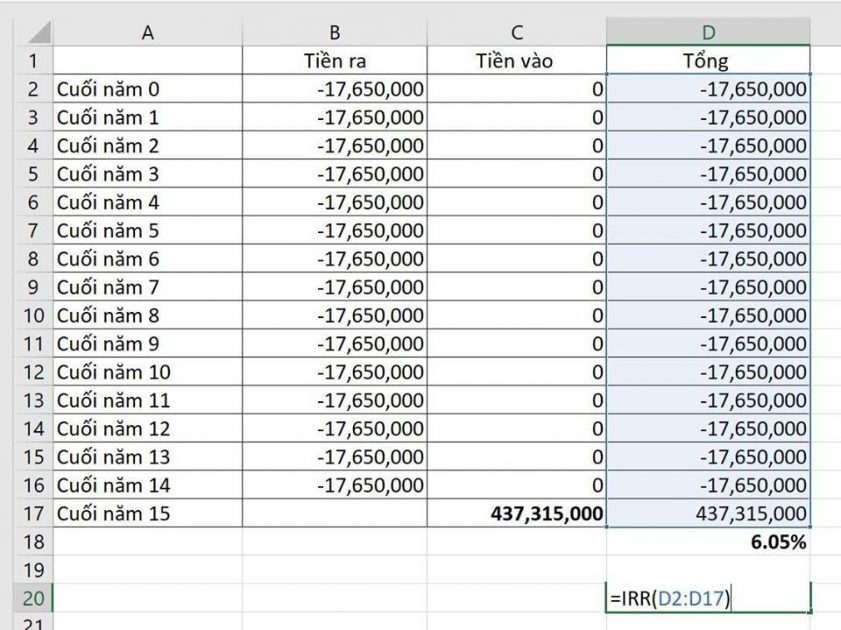

Ví Dụ 4: Tỷ suất sinh lợi của sản phẩm bhnt, trong trường hợp rủi ro không xảy ra

Chị D mua một sản phẩm BHNT, chị đóng phí hàng năm 17,650,000 VNĐ, và sau 15 năm chị nhận được số tiền = mệnh giá bảo hiểm (400 triệu) + bảo tức tích lũy (hoặc giá trị tăng trưởng) 37,315,000 = 437,315,000 VNĐ.

Tính tỷ suất sinh lợi bằng IRR:

Như vậy tỷ suất sinh lợi, trong trường hợp không rủi ro, của sản phẩm BHNT này là 6.05%/năm.

Ví Dụ 5: Tỷ suất sinh lợi của sản phẩm bhnt, trong trường hợp rủi ro xảy ra

Chị F mua một sản phẩm BHNT mệnh giá 400 triệu, chị đóng phí hàng năm 17,650,000 VNĐ. Phí này có bao gồm sản phẩm phụ là tử vong do tai nạn.

Sau 3 năm đóng phí, chẳng may chị F bị tai nạn tử vong.

Lúc đó gia đình chị (người mua bảo hiểm) sẽ được nhận 400 triệu quyền lợi chính của HĐ, 400 triệu tử vong do tai nạn , và bảo tức tích lũy (hoặc giá trị tăng trưởng) 12,450,000 = 812,450,000.

Tỷ suất sinh lợi trong trường hợp này được tính như sau:

Tỷ suất sinh lợi = 522.91%. Cực kỳ cao so với tất cả các hình thức đầu tư khác. Vì tế BHTN được xem là 1 công cụ bảo vệ tài chính khi xảy ra rủi ro.

(Chị F tuy đã tử vong nhưng đã để lại một số tiền đủ để lo cho gia đình. Ai cũng mong và cũng nghĩ rằng rủi ro sẽ không xảy ra với bản thân mình. Nhưng rủi ro chắc chắn sẽ xảy ra. Với lứa tuổi và sức khỏe mức đó, thì mỗi năm sẽ có X người bị tử vong bị bệnh tật, tai nạn hay những lý do khác. Mua bảo hiểm chính là bảo vệ gia đình trước rủi ro này.)

Ví Dụ 6: Tỷ suất sinh lợi của cổ phiếu

Cuối năm 2012: Anh G đầu tư vào cổ phiếu ZZZ. Anh mua 10,000 cổ phần , giá 1 cổ phần là 25,000 VNĐ. Tổng giá trị đầu tư = 10,000 *25,000 = VNĐ 250,000,000. Anh đầu tư trung hạn nên không mua mua mua bán bán cổ phiếu như các nhà kinh doanh cổ phiếu ngắn hạn.

Cuối năm 2013: Công ty chia cổ tức tiền mặt 22%. Mỗi cố phiếu nhận 2,200 VNĐ, Anh nhận được = 10,000*2,200 = 22,000,000 VNĐ

Cuối năm 2014: Công ty chia cổ tức tiền mặt 28%. Mỗi cố phiếu nhận 2,800 VNĐ, Anh nhận được = 10,000*2,800 = 28,000,000 VNĐ

Cuối năm 2015: Công ty chia cổ tức bằng cổ phiếu, với tỷ lệ 30%. Anh được nhận thêm = 10,000*30%= 3,000 cổ phiếu. Tổng số cổ phần ZZZ của anh G lúc này là 13,000

Cuối năm 2016: Công ty chia cổ tức tiền mặt 30%. Mỗi cố phiếu nhận 3,000 VNĐ. Anh nhận được 13,000*3,000 = 39,000,000 VNĐ.

Cuối năm 2017: Công ty chia cổ tức bằng cổ phiếu, với tỷ lệ 40%. Anh được nhận thêm = 13,000*40% = 5,200 cổ phiếu. Tổng số cổ phần ZZZ của anh G lúc này là 18,200.

Cuối năm 2018: Công ty chia cổ tức tiền mặt 40%. Mỗi cổ phiếu nhận 4,000 VNĐ. Anh nhận được 18,200*4,000 = 72,800,000 VNĐ.

Và lúc đó, cổ phiếu tăng khá tốt, lên mức 37,000 VNĐ. Anh G bán hết số 18,200 cổ phiếu này và nhận được = 18,200*37,000 = 673,400,000 VNĐ

Tỷ suất lợi nhuận của phi vị đầu tư vày bằng công thức IRR

Tỷ suất lợi nhuận của phi vụ đầu tư này = 24.85%/năm.

Chi chú: Để đơn giản hóa các tính tỷ suất lợi nhuận cổ phiếu niêm yết trên sàn chứng khoán, các tổ chức tài chính, căn cứ vào việc chia cổ tức, chia tách cổ phiếu để tích ra Giá cổ phiếu điều chỉnh. Tôi sẽ nói rõ về việc sử dụng giá cổ phiếu chuyển đổi trong bài về đầu tư cổ phiếu dài hạn nhé.

Đọc thêm “Cẩm nang tài chính cá nhân toàn tập 2020″

- Bài #1: Kiên trì tiết kiệm và đầu tư hàng tháng – Lãi suất kép

- Bài #2: Nhà Đầu Tư Nghiệp Dư vs Nhà Đầu Tư Chuyên Nghiệp!

- Bài #3: Đầu tư vào Doanh nghiệp, Mua Cổ phiếu trên Sàn chứng khoán

- Bài #4: Tại Sao Chơi Casino và Trading (Kinh Doanh Ngắn Hạn) Thua Nhiều Hơn Thắng?

- Bài #5: Đầu tư vàng

- Bài #6: Cơ Bản Về Bảo Hiểm Nhân Thọ

- Bài #8: Vay Mượn – 3 Mục đích chính của vay mượn?

- Bài #9: Dự Án Đầu Tư “Nhà Trọ Tiền Chế, Thuê – Xây Dựng – Cho Thuê”: Quá Hời Hay Quá Rủi Ro?

- Bài #10: Sự Thật Về Thu Nhập Thụ Động: Có Thật Sự Thụ Động, Làm Ít Hưởng Nhiều?

- Bài #11: Kiếm Tiền

- Bài #12: Vay Tiền Mua Nhà Hay Là Thuê Nhà Và Để Tiền Đầu Tư?!

- Bài #13: Chơi Hụi Có Tốt Không? Hốt Hụi Lúc Nào Thì Lợi Nhất

- Bài #14: Nguyên Tắc Chọn Và Đầu Tư Cổ Phiếu Trong Dài Hạn (Phần 1)

- Bài #15: Vàng Lên Giá Mùa Cô Vi Nhưng Đừng Nên Lướt Sóng

Chia sẻ của bác Lâm Minh Chánh